Desde o início de 2022 que assistimos a um discurso “de recessão” na gíria dos mercados financeiros.

Foram vários os bancos de investimento reconhecidos a afirmar que a economia preparava-se para entrar em recessão no início de 2023, que as taxas de juro galopantes empurrariam as economias desenvolvidas para um período de “arrefecimento forte na produção”. Posteriormente, assistimos a vários colapsos bancários, como o Silicon Valley Bank ou o Credit Suisse, levando os investidores a achar que as fortes correções nos principais índices acionistas mundiais, ainda não tinham terminado e que o pior ainda estava para vir. O resultado foi que o mercado acabou por tremer, mas não desabou. Entretanto 2023 estava a chegar ao fim e os principais índices acionistas voltaram a marcar máximos históricos. A grande maioria questionava, mas como é que os índices acionistas estão em máximos quando a economia global está muito próxima de uma recessão? O resultado é que os índices voltam a marcar novos máximos em Janeiro de 2024. Para entendermos esta reação do mercado temos que olhar para os variados dados e fazer uma interpretação.

Gráfico dos Futuros do S&P500 desde 1992 até ao momento. Fonte:xStation5

Gráfico dos Futuros do S&P500 desde 1992 até ao momento. Fonte:xStation5

Negociar índices: como funciona o índice da bolsa de valores?

Assumindo que os EUA são a maior economia mundial e o local com maior impacto sobre os mercados financeiros, deveremos dar enfoque nos seus dados macroeconómicos:

Emprego

No que toca ao emprego, os últimos dados de dezembro mostraram mais uma vez que a economia americana continua muito resiliente e que a criação de emprego está forte. A quantidade de pessoas desempregadas para a quantidade de empregos disponíveis, fixou-se nos 0.7 (novembro de 2023), com um total aproximado de 8.8M de vagas. Os números do desemprego mantiveram-se nos 3.7%, estando a economia muito próxima de um nível de pleno emprego. Os pedidos de desemprego semanais continuam a descer abaixo dos 200.000, o que demonstra bem a situação geral do emprego nos EUA.

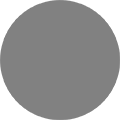

Inflação

A inflação mostrou uma tendência descendente bastante elevada desde Agosto de 2022 até Julho de 2023, no entanto nestes últimos meses, a mesma tende a não baixar. Neste últimos dados referentes a dezembro, ocorreu uma subida de 3.1% para 3.4% em termos homólogos. Já na comparação mensal a mesma também foi positiva em 0.3% face a novembro de 2023. A inflação adjacente fixou-se nos 3.9%. Os salários de dezembro também mostraram maior crescimento com uma subida de 4.1% Y/Y e numa matéria mensal uma subida de 0.4%. Isto demonstra que o consumo continua alto e que o objetivo da FED em baixar a inflação para os 2% ainda está longe, o que pode implicar que as taxas de juro permaneçam altas por mais tempo do que o desejado.

Evolução da Inflação nos EUA nos últimos 5 anos. Fonte:TradingEconomics, USBLS

Evolução da Inflação nos EUA nos últimos 5 anos. Fonte:TradingEconomics, USBLS

A importância da Macroeconomia

Produção

Olhando para os dados da produção da economia mais forte do mundo, vemos que o PIB no 3º trimestre cresceu 4.9% face ao trimestre anterior, que anteriormente tinha saído nos 2.1%. A produção industrial atingiu valores negativos em novembro ficando nos -0.39% em termos homólogos. O PMI dos serviços também mostra abrandamento fixando-se nos 50.6 para o mês de dezembro (em setembro era de 54.5). Nota-se um arrefecimento recente dos indicadores macroeconómicos na matéria da produção, o que pode levar a um dado mais fraco no PIB para o 4º trimestre. A previsão é para que o PIB anualizado se fixe nos 2%.

Gastos pessoais

O consumo das famílias no 3º trimestre de 2023 cresceu 3.1% T/T, no 2º trimestre o crescimento tinha sido de 0.8%. O sentimento do consumidor também subiu em dezembro para os 69.7. O crédito ao consumo teve um disparo brutal passando de um aumento de 5.78 mil milhões em outubro para 23.75 mil milhões em novembro. As vendas a retalho subiram no mês de dezembro 0.6%, o que foi um aumento bastante grande face ao esperado.

Resultados das empresas

Até agora ainda não tivemos a apresentação dos resultados da maior parte das empresas referentes ao 4 trimestre de 2023, ainda assim, o mercado está bastante otimista e está a descontar já no preço essa mesma expectativa, principalmente para as empresas tecnológicas. Neste momento, ainda só temos os relatórios de 10% das empresas que fazem parte do S&P500, até agora 62% apresentaram resultados melhores do que os esperados em termos de EPS.

Taxas de Juro

Depois da escalada agressiva das taxas de juro, o mercado começa a descontar as possíveis reduções ao longo do ano de 2024. Weller da FED referia nos seus comentários que não esperava cortes na taxa de juro antes de junho de 2024 e que a FED só deveria fazer 4 cortes até ao final do ano. Já Goolsbee da FED referiu que caso a inflação não fique controlada, as taxas de juro ainda poderão subir, que a dependência dos novos dados é crucial e que o mercado imobiliário ainda continua a ser uma preocupação. Já os investidores esperam com 50% probabilidade que o primeiro corte aconteça em março de 2024, o que é bastante questionável dada a pujança da economia norte-americana, esta probabilidade há 2 semanas era mais de 75%.

No que toca à economia da Zona Euro (ZE)

Os dados macroeconómicos continuam a mostrar uma fraqueza na produção industrial, no entanto estes dados têm vindo a melhorar. As exportações na Alemanha subiram 3,7% em novembro comparativamente com outubro. O sentimento do consumidor tem vindo a melhorar, as vendas a retalho também, embora ainda em terrenos negativos. O desemprego voltou a descer na ZE em dezembro para os 6.4%, sendo mais baixo hoje do que em 2019 pré-pandemia. Já na produção na Alemanha, os dados do PIB mostraram uma queda de 0.3% face ao mesmo período do ano anterior, o que é preocupante quando a Alemanha é o motor da economia na Zona Euro.

O que são indicadores macroeconómicos?

China

A economia chinesa mostrou grande fraqueza ao longo de 2023, no entanto, nos últimos meses temos visto melhorias significativas, o que pode apoiar uma recuperação mais controlada. O PIB cresceu 5.2% face ao mesmo período do ano anterior, ainda que abaixo do que era esperado. As vendas a retalho também ficaram aquém das expectativas, mas mesmo assim cresceram 7.4% em termos homólogos em dezembro. As taxas de juro permanecem iguais e espera-se que o governo chines continue a aumentar os estímulos à economia.

Posto isto, conseguimos perceber que não estamos numa era de boom, mas não estamos numa recessão, e a mesma pode mesmo demorar até chegar, ou mesmo não chegar. Portanto deveremos dar enfoque nos ativos com maior potencial, operar com uma boa gestão de risco e se for necessário reduzir a escala temporária dos nossos investimentos. No caso dos mesmos serem para horizontes temporais mais elevados deveremos ter uma abordagem de diversificação com DCA.

Esta comunicação de marketing destina-se a fins informativos e educativos. Não constitui um conselho de investimento nem uma informação que recomende ou implique uma estratégia de investimento. Não propomos qualquer estratégia de investimento nem fornecemos qualquer aconselhamento de investimento neste material. Este material não tem em conta a situação financeira pessoal do cliente, as suas necessidades e os seus objetivos de investimento. Também não se trata de uma oferta de venda ou subscrição. Não se trata de uma solicitação de compra, publicidade ou promoção de qualquer instrumento financeiro. Apresentamos factos conhecidos pelos autores no momento em que o documento foi preparado. Não incluímos quaisquer elementos de avaliação. As informações e pesquisas baseadas em dados históricos ou resultados e projeções não são indicadores fiáveis de resultados futuros. A XTB, S.A não se responsabiliza pelos atos ou omissões do cliente, em particular pelas suas decisões de compra ou venda de instrumentos financeiros com base nas informações contidas nesta comunicação comercial. Também não pode ser responsabilizada por quaisquer danos que possam resultar da utilização direta ou indireta desta informação. Investir apresenta um risco elevado. Invista com responsabilidade.

Este artigo é da autoria da XTB.

category-label-

category-label-