Analistas concluíram que os fundos de pequena e média dimensão tiveram um desempenho superior ao dos de grande dimensão e maior resiliência ao longo dos ciclos económicos.

Os fundos de private equity de pequena e média dimensão tiveram um melhor desempenho do que os fundos de grande dimensão e apresentaram maior resiliência ao longo dos ciclos económicos. Os investidores têm preferido os maiores, mas não devem descurar “esta parte valiosa do mercado”, que tem tido rendibilidades mais robustas.

A conclusão é de uma análise da Schroders Capital, que escrutinou cerca de 64 mil fundos de private equity e de 400 mil transações de aquisição, crescimento e capital de risco entre 2000 e 2023. Importa referir que “pequena e média dimensão”, neste estudo, são fundos inferiores a 500 milhões de dólares e dois mil milhões de dólares, respetivamente, e operações abaixo dos 50 milhões de dólares e 200 milhões de dólares, pela mesma ordem.

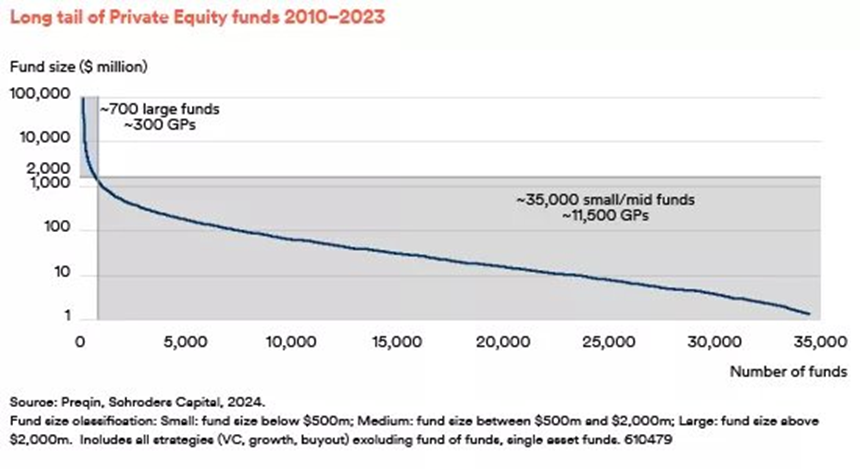

“Historicamente, o segmento pequeno e médio do mercado tem oferecido muito mais oportunidades de investimento, tanto em fundos como em transações. De acordo com os dados da Preqin relativos ao período de 2010 a 2023, o número de fundos de pequena e média dimensão no mercado foi 50 vezes superior ao dos fundos de grande dimensão e o número de oportunidades de transação de pequena e média dimensão foi 17 vezes superior ao das transações de grande dimensão”, explica a research.

É nas pequenas e médias empresas (PME) que está a maioria das oportunidades de private equity, segundo a sociedade gestora de fortunas, investimentos de private equity e capital de risco. “Em média, os fundos de private equity de pequena e média dimensão tiveram um desempenho superior ao dos fundos de private equity de grande dimensão numa base de valor total líquido pago para as vintages posteriores a 2005 e numa base de taxa interna de rendibilidade líquida para as vintages posteriores a 2009”, comparam.

Ademais, a persistência dos retornos é mais elevada. Concretamente, existe uma diferença superior a 10 pontos percentuais: 36% os pequenos e médios e 22% para os de grande dimensão). No entanto, têm um risco também diferente e variações entre geografias. Por exemplo, aqui na Europa, na Ásia e na América do Norte, os fundos de pequena e média dimensão apresentaram retornos líquidos mais elevados do que os fundos de grande dimensão entre 2000 e 2018.

“Isto pode ser parcialmente atribuído ao facto das empresas visadas pelos fundos de pequena e média dimensão transacionarem frequentemente múltiplos de avaliação mais baixos. Oferecem igualmente um maior potencial de criação de valor operacional e constituem perspetivas atrativas para os grandes fundos de private equity ou para os compradores estratégicos que procuram investimentos “tuck-in”, justifica a Schroders Capital.

Logo, “particularmente numa altura em que os grandes fundos de private equity estão com muito capital, acreditamos que o segmento das PME oferece um conjunto mais vasto e atrativo de oportunidades de investimento”, concluem os peritos.

category-label-

category-label-